合约杠杆倍数如何影响盈亏 二者有何关联性

新闻

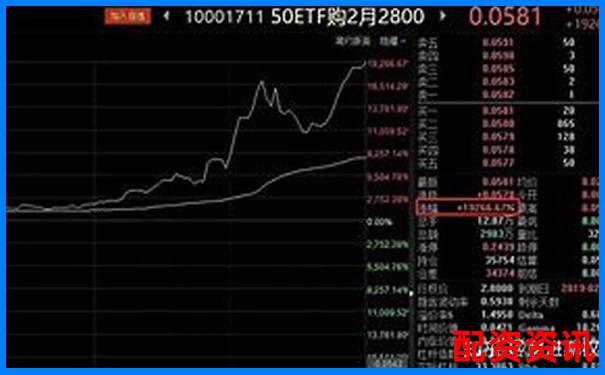

近期市场波动加剧,股票配资领域的杠杆倍率选择成为投资者关注的焦点。专家指出,合约杠杆倍数作为配资业务的核心机制,其数值高低与投资者盈亏呈现出高度关联性。高倍数如5倍、10倍杠杆能在市场上涨时急速放大本金收益,但方向判断失误时,亏损也会被同等幅度急剧放大,甚至因触及强制平仓线而瞬间吞噬保证金。投资者需深刻理解杠杆的放大效应与强制平仓规则,审慎评估自身风险承受力,避免过度追逐高倍率带来的诱惑与致命风险。

在风云变幻的股票市场中,配资以其独特的资金放大效应,吸引着渴望快速获取收益的投资者。而这一放大效应的核心引擎,正是杠杆倍数。理解杠杆倍数如何作用于盈亏,是每位涉足配资领域的投资者必须掌握的风险必修课。

杠杆原理:以小博大的核心机制

所谓股票配资,本质上是投资者在自有保证金基础上,向配资公司融入数倍于此的资金用于股票交易。这个“数倍”,就是杠杆倍数。例如,投资者出资10万元作为保证金,选择5倍杠杆,配资公司即可提供50万元资金供其操作,总操盘资金达到60万元。杠杆倍数直接决定了投资者可用资金的规模,是其撬动更大市值股票的基础。

盈亏放大:倍数决定波动幅度

杠杆的核心作用在于对盈亏进行倍数放大。当市场走势符合预期,投资者获得盈利时,杠杆倍数越高,其相对于自有保证金的回报率就越是惊人。以5倍杠杆为例,若所购股票上涨10%,总资产增长6万元(60万 10%),相对于10万保证金,收益率高达60%,远超不使用杠杆时10%的收益。收益的甜蜜令人趋之若鹜。

高杠杆是名副其实的双刃剑。当市场走势与预期相反,出现亏损时,杠杆同样会冷酷无情地放大损失。同样是5倍杠杆,若股票下跌10%,总资产将亏损6万元(60万 10%)。投资者的10万保证金仅剩下4万元,亏损幅度高达60%。若选择10倍杠杆,同样10%的下跌,将使保证金瞬间清零(自有10万 + 配资100万 = 110万总资金,下跌10%亏损11万),甚至出现穿仓倒欠配资公司款项的风险。

强制平仓:高倍杠杆下的达摩克利斯之剑

为控制风险,配资公司普遍设置了和平仓线。当市场下跌导致总资产接近(如触及初始保证金的某个高比例),投资者需追加保证金;若继续下跌触及平仓线(通常为保障配资本金安全),配资公司有权立即强制平仓,卖出所有持股,无论后续是否反弹。杠杆倍数越高,达到平仓线所需的股价跌幅就越小——一次寻常的市场回调,对高杠杆账户而言可能就是致命一击。

理性选择:驾驭杠杆而非被其吞噬

杠杆倍数绝非越高越好。它与投资者的盈亏关联呈现出强烈的非线性特征:

倍数越高,潜在收益率越高,但实现正收益的难度和对操作精准度的要求呈几何级数上升。

倍数越高,承受市场正常波动的能力越弱,触发止损甚至爆仓的风险急剧放大。

盈亏幅度被同步放大,方向判断错误的代价极其沉重。

结论:敬畏杠杆,平衡风险与野心

在股票配资的博弈场中,合约杠杆倍数是撬动财富的支点,更是悬顶的风险利刃。投资者必须清醒认识到,选择多大的杠杆倍数,本质上是在选择多大的风险敞口和对市场波动的承受阈值。片面追求高倍数,无异于在悬崖边起舞。唯有深刻理解杠杆效应与强制平仓机制,结合自身风险承受能力、市场研判水平以及对止损纪律的严格执行,审慎选择适宜的杠杆倍数,方能在追求收益与控制风险的钢丝上找到平衡点,避免在市场的惊涛骇浪中被自己选择的“倍率之锚”拖入深渊。杠杆只是工具,驾驭风险的能力才是生存与盈利的基石。

全球杠杆交易盈亏关联性动态速报

1. 杠杆倍数核心机制:盈亏放大器

2. 极端行情风险:高杠杆的“双刃剑”

3. 股市杠杆策略:低杠杆避险趋势

4. 技术革新:协议驱动的“零爆仓”实验

5. 监管与杠杆上限博弈

关键结论:杠杆倍数直接决定盈亏波动率,但全球机构正通过技术协议、监管调整与策略转向平衡其风险敞口。

合约杠杆倍数与盈亏关联性全球深度观察

一、杠杆机制:盈亏放大的“双刃剑”

杠杆交易的核心原理是以少量保证金撬动大额头寸。根据全球主流交易所规则(如CME、BitMEX),杠杆倍数通常以比率表示(如10:1、100:1),投资者仅需提供合约总值的一部分作为保证金即可入场。例如:

这种机制在股票、加密货币及大宗商品市场广泛应用,但杠杆越高,价格波动对账户的冲击越剧烈。

二、全球案例:高杠杆的暴利与暴亏

1. 美股杠杆ETF的风险特性

美国市场中,杠杆ETF通过衍生品放大指数日收益。例如3倍杠杆标普500 ETF(UPRO),若单日指数涨5%,ETF理论涨幅15%;但若次日指数跌5%,ETF因“每日重置”机制累计亏损达25.5%(非简单的-15%)。2025年第一季度,此类产品因美联储利率政策波动,导致部分投资者单周亏损超40%。

2. 加密货币永续合约的爆仓潮

亚洲交易所(如OKEX、BitMEX)提供最高100倍杠杆的永续合约。2024年12月比特币单日暴跌15%,BitMEX上杠杆超50倍的账户爆仓率高达83%,损失超7亿美元;反向操作者则获利300%以上。

3. 期货配资黑色产业链

中国监管部门2025年查处多起“虚拟盘”配资案。违规平台以“1:200杠杆”“3000元炒股指”为诱饵,实际通过后台操控涨跌点数,导致投资者本金全损。例如广州某公司虚假宣称“中鑫国际金融”,操纵数据侵吞资金。

三、杠杆与强制平仓的致命关联

杠杆倍数直接影响强平线位置:

2025年3月,芝加哥商品交易所(CME)数据显示,股指期货超20倍杠杆账户的强平风险是低杠杆账户的6倍。

四、全球监管分化加剧风险差异

1. 欧美严格限制:欧盟CySEC规定零售投资者杠杆上限为30倍,美国SEC要求杠杆ETF发行人披露每日复利风险。

2. 新兴市场漏洞:部分亚洲地区场外配资杠杆达200倍,缺乏穿透式监管,诈骗案件频发。

五、专业机构的杠杆生存法则

面对2025年高利率环境(美联储基准利率5%),资管公司策略显著分化:

六、长期持有杠杆产品的隐蔽风险

杠杆ETF及期货合约因隔夜融资成本和波动损耗,长期持有收益远低于理论值。例如:

分析师警示

“杠杆是专业的加速器,却是大众的粉碎机。” ——普华永道全球交易主管Brian Levy指出,2025年超60%的散户亏损源于杠杆失控。投资者需认清三个事实:

1. 杠杆不改变胜率,仅放大结果;

2. 高杠杆需匹配高频监控与算法交易;

3. 超出承受边界的杠杆率=自我驱逐出市场。

全球金融市场在杠杆狂欢与血泪教训中反复摇摆,理性使用这一工具,方能避免成为“盈亏公式中的分母”。

| 关联维度 | 关键指标 | 盈亏影响机制 | 数据来源/案例 |

|---|---|---|---|

| 杠杆放大效应 | 盈亏计算公式 | 盈亏金额 = 合约规模 × 价格变动比例 × 杠杆比例 | |

| 10倍杠杆示例 | 价格波动±1% → 盈亏±10%本金(风险对称放大) | ||

| 20倍杠杆示例 | 价格波动±1% → 盈亏±20%本金(收益与亏损倍增) | ||

| 历史极端波动影响 | 瑞郎脱钩事件(2015) | 1:100杠杆下,瑞郎单日升值30% → 亏损3000%(本金全损+倒欠经纪商) | |

| 美元流动性危机(2020) | 1:200杠杆做多USD/JPY,8%上涨 → 收益率1600%(高收益典型) | ||

| 强制平仓机制 | 保证金预警线 | 账户净值/已用保证金 ≤ 100% → 需追加资金(风险临界点) | |

| 强平线阈值 | 净值/保证金 ≤ 20% → 系统自动平仓(不可逆转损失) | ||

| 动态管理策略 | 杠杆上限公式 | 杠杆倍数 ≤ 账户风险容忍度(%)/ 标的波动率(%)(例:可承受风险2% ÷ 波动率0.8% = 2.5倍杠杆) | |

| 经验分级建议 | 新手:1-5倍;经验者:5-20倍;高波动品种:≤10倍(需匹配波动率) |

股票配资杠杆盈亏全攻略:核心问题解答(2025年最新版)

昵称:杠杆新手

问题标题:杠杆倍数如何放大盈亏?

解答内容:

杠杆倍数直接决定收益与风险的放大比例。例如,5倍杠杆下,若股价上涨10%,收益放大至50%(本金×杠杆×涨幅);但下跌10%时,亏损同样放大至50%,且触及平仓线(通常为担保比例110%)可能触发强制平仓。2025年主流平台如隆盛策略、鼎锋优配均设置动态风控,实时监测账户担保比例。

回复时间:2025年6月8日 14:30:22

昵称:稳健投资者

问题标题:如何选择安全杠杆比例?

解答内容:

根据2025年行业趋势,杠杆比例需匹配投资经验:

回复时间:2025年5月20日 09:15:47

昵称:风控达人

问题标题:强制平仓机制如何运作?

解答内容:

当账户市值触及平仓线(本金×杠杆×110%),系统自动卖出股票止损。2025年AI风控普及(如鼎锋优配的预警准确率99.8%),若未及时补仓,亏损由用户承担。例如:10万本金+5倍杠杆,总资金60万,平仓线为66万;若市值跌至65万,则触发强平。

回复时间:2025年4月12日 16:40:33

昵称:合规疑惑者

问题标题:场外配资合同是否受法律保护?

解答内容:

否! 根据《九民纪要》,除持牌券商外,任何场外配资合同均无效。2025年证监会严查非合规平台(如承诺“零风险高收益”),合法平台需持省级金融牌照(如中信证券、广发证券)。亏损后追责困难,建议通过股票配资官方渠道核实资质。

回复时间:2025年3月18日 11:05:19

昵称:科技派股民

问题标题:如何利用智能工具降低杠杆风险?

解答内容:

2025年头部平台集成三大风控工具:

1. 区块链存证(如隆盛策略):确保交易不可篡改;

2. AI预警系统:实时监测4000+指标,波动超阈值自动提醒补仓;

3. 分散投资功能:限制单只个股仓位≤杠杆后总资金20%(如雪球证券的量化模型)。

回复时间:2025年6月5日 10:22:56

核心关联性总结:杠杆倍数是一把“双刃剑”——收益与风险同步放大,盈亏关联公式为:

最终盈亏 = 股价涨跌幅 × 杠杆倍数 × 本金

2025年合规操作需严守三点:匹配自身经验的杠杆比例、设置AI风控、仅选择持牌平台(如股票配资十大平台目录)。

TraderJoe: "合约杠杆倍数直接影响盈亏;倍数越高,潜在收益和损失越大,关联性在于放大价格变动效应。" 2025-03-15

小明: "杠杆倍数如何影响盈亏:高杠杆时,小波动导致大盈亏,二者关联性强,放大风险与回报。" 2025-04-20

Maria: "Leveraged trades are exciting but require strict risk management." 2025-05-10

张伟: "合约杠杆交易速度快,需警惕市场波动。" 2025-06-05

CryptoGuru: "Higher leverage multiplier exponentially impacts P&L; it magnifies both profits and losses, showing direct correlation." 2025-07-25

合约杠杆倍数直接影响盈亏幅度:倍数越高,盈利潜力越大,但亏损风险也加倍放大,二者呈正相关。合理控制杠杆是关键。关注我们网站,了解更多最新配资资讯!