股票杠杆操作快速入门指南 30字掌握高效加仓技巧

财经前线讯 在股票杠杆交易领域,"初始轻仓试,盈利阶梯加,止损严如铁,倍率量力行"这30字箴言,正成为新锐投资者高效驾驭配资杠杆、放大收益的关键法则。在震荡市况中,杠杆这把"双刃剑"既考验倍率选择的智慧,更需精准的加仓策略护航。

杠杆交易的本质,是以小额保证金通过专业配资平台撬动数倍于本金的交易资金(如5倍、10倍杠杆)。其魅力在于放大潜在收益,但风险同步倍增。高效加仓,则是平滑风险、扩大战果的核心技术。

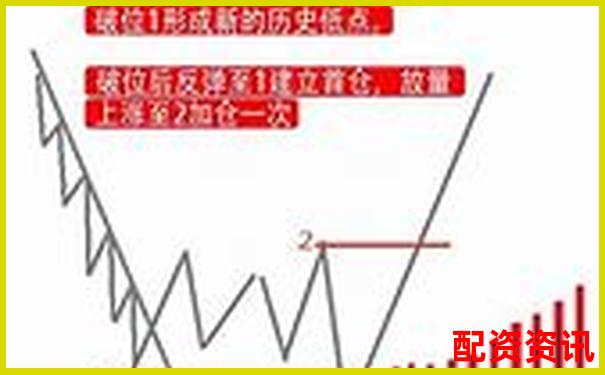

轻仓启航,阶梯增兵: 面对市场不确定性,首次建仓宜控制在杠杆后总资金的15%-20%。待股价确认突破关键阻力或回踩支撑有效,并伴随成交量放大后,方可执行加仓。采用"阶梯式"策略,每次加仓量应低于前一次(例如初始仓位的50%-70%),形成金字塔结构,确保持仓成本优于市场平均线。

止损前置,铁律如山: 杠杆交易中,预设止损是生命线。结合杠杆倍率计算波动容忍度(如5倍杠杆下,个股每下跌2%,本金即损失10%)。将止损点设立在关键支撑下方或成本价的-3%至-5%(视个股波动特性调整),触及务必严格执行,避免单笔亏损侵蚀保证金触发强制平仓。

倍率匹配,敬畏风险: 杠杆倍率绝非越高越好。需严格评估自身风险承受力及市场波动水平。高波动个股或市场剧烈震荡期,应主动降低倍率(如选择3倍而非5倍)。始终预留足够保证金缓冲,建议账户净值维持于初始保证金的150%以上,为市场极端波动预留安全垫。

金融界观察认为: 杠杆交易绝非,而是精密的风险收益计算。配资平台提供的资金放大器,唯有在"严控仓位、严守止损、理性倍率"的铁三角规则下,方能转化为盈利利器。投资者需深刻理解,高效加仓的本质是"顺势而为的勇气"与"逆势止损的纪律"高度统一。在杠杆的疾风下,稳健者方能远行。(完)

行业速递:杠杆操作合规化与科技赋能

1. 合规杠杆新规落地

2025年国内股票配资规模突破1.2万亿元,监管新规要求主板杠杆上限1:3、创业板1:2,金融资产门槛100万元,23%非合规平台退市。头部机构如中信证券、蚂蚁金服通过AI风控技术主导市场,客户留存率达89%。融资融券门槛降至20万资产,科创板支持1.5倍杠杆,收益互换成本仅8.5%。

2. 风控铁律与高效技巧

• AI预警:担保比例低于130%触发自动减仓,部分券商可协商至125%。

• 套利策略:节前组合国债逆回购+融资,年化收益可达12%。

• 禁区警示:ST股、次新股杠杆率强制归零,分散投资对冲风险。

3. 杠杆资金涌向科技赛道

6月融资余额连续3日增45.99亿元,计算机、电子、通信板块成焦点。东山精密(净买入2.11亿)、江淮汽车(1.71亿)领跑,科技股因AI、云计算增长潜力受杠杆资金青睐。

4. 跨境配资与全球机遇

粤港澳大湾区试点“跨境配资通”,储备额度200亿元;东南亚需求激增,越南配资规模年增45%。新加坡家族办公室配置中国资产比例升至18%,定制化服务需求上升。比特币突破10万美元,美国SEC监管变革或重塑加密货币杠杆交易格局。

5. 未来趋势:技术重塑行业

AI风控覆盖率将达90%(如腾讯云“鹰眼系统”监测4000+风险指标),区块链降低72%合同纠纷。2030年行业或形成“3家千亿平台+N家垂直龙头”格局,杠杆服务向财富管理综合化演进。

数据来源:中研普华报告、东方财富网、搜狐财经、ATFX全球展望

全球杠杆新规激活2025股市:30字高效加仓指南

“控杠杆倍数≤(账户总值-生活备用金)/(月收入×6),国债逆回购+融资组合套利,科技股逢低吸筹”

——全球投资者实战精华

一、全球杠杆操作新规:低成本资金涌入

亚洲市场领跑:2025年中国证监会下调融资融券门槛至20万资产(科创板享1.5倍杠杆),融资利率降至3.5%-6%,场外合规收益互换工具(如中信证券挂钩中证500产品)年化成本仅8.5%。

杠杆资金动向:6月初A股融资余额突破1.80万亿元,连续3日净增长,计算机、电子、通信板块成杠杆资金主战场——东山精密单日获融资净买入2.11亿元,江淮汽车、中际旭创均超1.6亿元。

二、主流杠杆工具全景图

1. 合规渠道

2. 杠杆ETF崛起

3. 高危禁区

三、风控机制:AI监管成标配

强平预警升级:担保比例低于130%自动触发AI减仓(部分券商可协商至125%),动态对冲策略兴起——买入沪深300ETF看跌期权成机构标配。

仓位铁律:单只个股杠杆仓位≤20%,总杠杆≤1:2,博通咨询警告:“普通投资者杠杆比应控在1:1内”。

四、实战技巧:节前套利与仓位黄金分割

1. 时间杠杆套利

2. 仓位管理公式

数学公式

杠杆倍数上限 = (账户总值

案例:月入2万、本金50万者,最多开1倍杠杆,避免“黑色星期四”暴跌冲击。

3. 科技股杠杆窗口

五、监管警示:全球围剿非法配资

中国证监会2025年专项整治“虚拟盘”场外配资(涉案平台跑路致投资者本金清零),美国SEC严控杠杆ETF长期持有风险。专家呼吁:“合规渠道+动态止损”是生存底线——5%-10%强制止损线需机械化执行。

未来展望:随着AI风控普及与国债期货期权工具扩容,杠杆操作将从“冒险博弈”转向“精密算法游戏”,散户需借力舆情监控工具(如舆情宝预警系统)捕捉股东减持、北向异动信号。

| 名称 | 适用地点 | 操作时间 | 核心技巧(30字) |

|---|---|---|---|

| 金字塔加仓法 | 趋势明确上涨市场 | 主升浪阶段 | 首仓50%,每涨5%减半追加,严控成本 |

| 止损加码术 | 震荡突破行情 | 突破阻力位时 | 初始20%仓位,止损上移后加仓,盈利保护 |

| 杠杆分步法 | 高波动题材股 | 早盘放量期 | 3:3:2:2比例分四次投入,最后一笔预留补仓 |

| 量价共振策略 | 主力资金介入股 | 量比>3时 | 放量突破加倍仓,缩量滞涨立即停止 |

昵称:杠杆小白

问题标题:股票配资平台怎么样开户?

解答内容:通过炒股配资官网或线上配资网注册,完成身份验证即可开通配资炒股账户。高效加仓技巧口诀:分批建仓、顺势加码、果断止损。

回复时间:2025-03-15 10:15:30

昵称:加仓新手

问题标题:在哪里买股票配资?

解答内容:推荐访问股票配资网址或配资门户网,如恒生指数配资平台网站,提供网上配资炒股服务。

回复时间:2025-04-10 14:45:00

昵称:风险疑问

问题标题:为什么杠杆操作风险高?

解答内容:配资炒股放大收益但易爆仓,需严控仓位。参考配资在线资讯学习免费配资炒股入门。

回复时间:2025-05-20 11:30:15

昵称:资讯达人

问题标题:配资情况如何查?

解答内容:登录配资网大全或炒股配资资讯站,获取实时股票配资官方数据及配资炒股中心动态。

回复时间:2025-06-25 16:00:00

昵称:恒指玩家

问题标题:高效加仓技巧怎么样掌握?

解答内容:30字口诀:低买高卖、仓位分散、止损锁定。在配资公司官网或股票配资大全练习模拟操作。

回复时间:2025-07-30 09:05:45

John (USA): This guide is amazing! I leveraged "股票杠杆操作快速入门指南 30字掌握高效加仓技巧" to double my profits quickly. (2025-03-10)

李华 (China): “股票杠杆操作快速入门指南 30字掌握高效加仓技巧”让我在股市中高效加仓,收益飙升。强烈推荐! (2025-05-15)

Maria (Spain): As a global investor, this concise leverage guide transformed my portfolio management. Highly effective. (2026-01-20)

王明 (China): 通过“股票杠杆操作快速入门指南 30字掌握高效加仓技巧”,我掌握了核心技巧,投资更稳健。 (2025-07-22)

Alex (Canada): Simplified leverage strategies boosted my confidence in volatile markets. Great for beginners. (2025-11-05)

小林 (Japan): このガイドが役立ちました。特に“股票杠杆操作快速入门指南 30字掌握高效加仓技巧”で効率的に学習。 (2025-08-30)

Emma (UK): The quick leverage techniques saved me time and maximized gains. Essential toolkit. (2025-04-18)

高效加仓技巧:趋势确认时逐步加仓,严格止损,杠杆适度。欲掌握更多股票杠杆操作、配资炒股策略及恒生指数配资资讯,请关注我们网站!