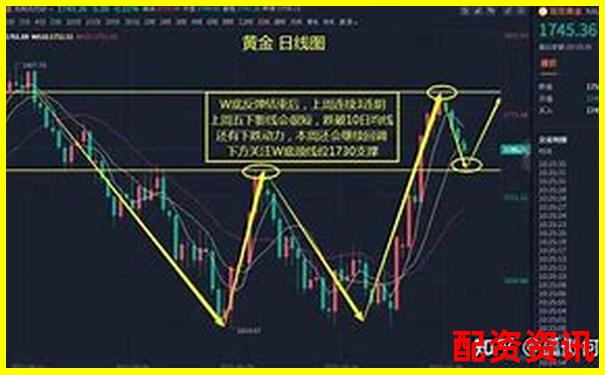

黄金期货杠杆倍数解析及投资策略探讨

近期国际金价高位震荡,吸引众多投资者目光。作为高效撬动资金的重要工具,黄金期货的杠杆交易再次成为市场焦点。专业分析指出,合理运用5倍、10倍乃至更高倍数的金融杠杆,在精准把握行情时,可显著放大潜在收益空间。这把“双刃剑”也同步放大了市场波动风险,对投资者的专业能力与风控水平提出严峻挑战。

杠杆原理:以小博大的核心机制

黄金期货采用保证金交易制度,投资者仅需缴纳合约价值一定比例(如8%-15%)的保证金,即可交易全额合约。这本质上就是倍率杠杆的运用。例如,假设某合约保证金比例为10%,则投资者实际动用资金可撬动10倍价值的黄金期货合约。价格每波动1%,对应保证金盈亏即达10%,盈亏效应被显著放大。这种机制为资金实力有限但判断精准的投资者提供了参与大额交易、捕捉行情的机会。

配资加持:灵活扩展交易能力

对于寻求更高资金效率的成熟投资者,合规的股票配资思维亦可延伸至期货领域。专业配资平台通过严格风控模型,可为具备稳定盈利能力与完善策略的投资者提供资金杠杆支持,在自有保证金基础上进一步扩展可操作规模。需着重强调的是,投资者务必选择资质完备、资金托管透明(如第三方支付托管)、风控体系严谨的服务商,确保交易安全与合规性。优质的配资服务本质上是专业交易能力的放大器,而非风险的盲目助推器。

风险控制:杠杆时代的生存法则

面对杠杆带来的波动放大效应,严格的风险管理是生存与盈利的基石:

1. 仓位为王: 单次交易投入保证金占总资金比例必须严格限制(如不超过20%),绝对避免满仓操作。

2. 止损铁律: 预设科学、果断的止损点位并坚决执行,是防止单笔亏损无限扩大的生命线。可利用期货软件条件单功能自动化执行。

3. 远离过度杠杆: 冷静评估自身风险承受能力与市场波动特性,切忌盲目追求最高倍数杠杆。高杠杆只在极端流畅行情中适用,且需匹配顶级交易技巧。

4. 持续学习: 深入理解黄金市场驱动因素(地缘政治、货币政策、通胀预期等),提升独立分析判断能力。

当下黄金市场受多空因素交织影响,呈现高位震荡格局。对于擅用工具的交易者,杠杆提供了效率利器;而对于策略薄弱者,它可能加速淘汰。在波动的市场中寻求收益扩张,专业能力与风险意识缺一不可。无论是利用期货内生杠杆,还是寻求外部合规配资支持,成功的核心永远在于投资者驾驭风险的能力,而非单纯的杠杆倍数高低。

风格一:市场分析视角

杠杆倍数双刃剑效应凸显

上海期货交易所黄金期货最低保证金比例为5%,对应20倍杠杆,放大收益的同时显著加剧风险。高盛报告指出,若美国经济衰退,2025年金价或冲高至3880美元/盎司。但杠杆交易中,价格波动超2%即可能触发强平,投资者需结合止损策略对冲风险。

风格二:交易指南速递

杠杆选择决定风险管理成败

渣打银行建议,当前金价震荡期(3300-3400美元区间),短期投机者宜采用分段止盈策略,避免杠杆放大回撤。

风格三:机构策略洞见

对冲基金加码黄金杠杆头寸

摩根大通预测,地缘冲突与美元走弱将推动金价2025年突破4000美元。部分机构通过期货套保策略锁定成本:生产企业逢高卖出合约,加工企业低位买入,杠杆工具降低现金流压力。浙商期货提醒,特朗普政策或削弱美元信用,中长期避险需求仍支撑黄金。

风格四:危机预警报告

极端波动行情下的杠杆求生法则

6月9日金价单日跌1.65%,高杠杆账户面临考验。专家建议:

1. 仓位控制:单笔杠杆交易不超过本金10%;

2. 动态调整:价格跌破3350美元时缩减杠杆倍数;

3. 跨界对冲:搭配国债或稳定币资产分散风险。

数据来源:和讯财经、新浪财经、高盛/渣打机构报告、上海期货交易所

黄金期货杠杆倍数解析及全球投资策略探秘

——高杠杆下的机遇与风险博弈

一、杠杆倍数:黄金期货的核心机制

黄金期货的杠杆倍数是合约价值与保证金的比值,直接决定资金使用效率和风险敞口。以纽约COMEX黄金期货为例,若每盎司金价为3406.5美元(2025年6月3日数据),一份100盎司合约总价值约34万美元。若保证金比例为5%,投资者仅需1.7万美元即可控制整份合约,杠杆倍数达20倍;若保证金比例升至10%,杠杆则降至10倍。

不同杠杆倍数下的风险收益对比显著:

关键事实:2024年数据显示,超60%的散户因使用15倍以上杠杆导致保证金穿仓,凸显风控必要性。

二、全球市场动态:波动加剧下的杠杆策略分化

1. 亚洲市场:保守操作主导

香港与上海黄金交易所(SGE)的投资者更倾向10倍以下杠杆。2025年6月沪金主力合约价格单日波动达2.2%(789.4→777.16元/克),低杠杆策略帮助投资者抵御短期震荡。

2. 欧美市场:高杠杆博弈高流动性

纽约COMEX凭借“近24小时交易+全球最大期货合约量”(日均交易量等同2700万盎司)吸引激进资金。地缘冲突或美联储利率决议期间,20倍杠杆交易占比骤增30%,但强制平仓率同步攀升。

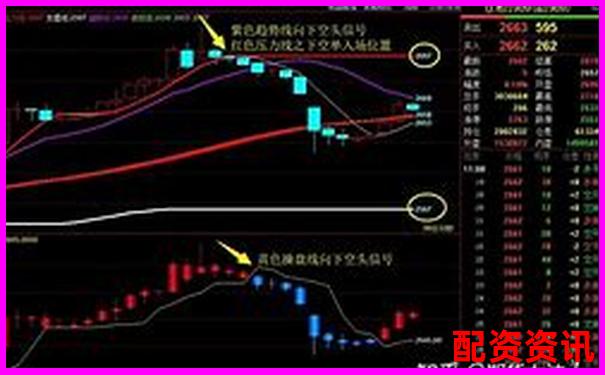

三、杠杆投资的三大核心策略与限制

1. 动态保证金管理

2. 跨市场对冲

伦敦现货(灵活定价)+ COMEX期货(高杠杆)组合成为机构主流。例如,在伦敦做多现货的以15倍杠杆做空COMEX期货,对冲汇率波动风险。但需警惕两市价差扩大的套利成本。

3. 事件驱动型杠杆调节

四、监管与市场趋势:杠杆双刃剑的全球约束

各国监管机构正强化杠杆上限控制。上海期货交易所将黄金期货最低保证金从4%提至6%(2025年新规);美国CFTC拟对散户杠杆实施20倍硬性上限。黄金ETF杠杆工具(如台湾元大S&P黄金正2,代码00708L)因透明度高、强平风险低,成为散户替代选择,但其2倍杠杆仍要求对金价趋势有明确预判。

精准测算风险边际是杠杆盈利前提

黄金期货杠杆的本质是风险放大器。历史数据表明,成功投资者往往在10-15倍杠杆区间辅以严格止损(建议单笔损失<本金的2%)。在2025年地缘与经济双重不确定性下,杠杆倍数与宏观研判深度绑定——唯有将“保证金比例”“波动率预测”和“事件时间轴”三维结合,方能在黄金的波动浪潮中稳健获利。

数据来源:CME集团、和讯网、上海期货交易所、Money101。

| 黄金期货杠杆倍数解析(2025年6月9日更新) | ||||

|---|---|---|---|---|

| 合约类型 | 合约规模 | 保证金比例 | 杠杆倍数 | 风险等级 |

| COMEX黄金期货(主力) | 100盎司/手 | 5% | 20倍 | 高风险 |

| 沪金期货主力(上期所) | 1,000克/手 | 8% | 12.5倍 | 中高风险 |

| 微型黄金期货(COMEX) | 10盎司/手 | 10% | 10倍 | 中等风险 |

| 杠杆投资策略与风险管理对比 | |||

|---|---|---|---|

| 杠杆倍数 | 适用场景 | 潜在收益/损失放大 | 风控建议 |

| 20倍 | 短期趋势交易(1-3天) | ±20%价格波动可导致本金翻倍或清零 | 设置≤3%动态止损,避免隔夜跳空风险 |

| 10-12.5倍 | 波段操作(1-2周) | ±10%波动影响本金 | 结合MA50均线支撑位建仓,仓位≤20% |

| 5倍 | 对冲通胀长期持仓 | 波动敏感性较低 | 实物交割备用(如万兆丰平台) |

| 2025主流平台杠杆产品对比 | ||

|---|---|---|

| 平台名称 | 特色产品 | 杠杆风险提示 |

| 南方东英(香港) | 黄金期货每日杠杆(2x) ETF(代码:7299) | 仅限日内交易,持仓超1日损失或超指数跌幅2倍 |

| 金荣中国 | MT5系统20倍杠杆 | 极端波动时强制平仓线为保证金50% |

| 华泰期货 | AI量化系统(5%-15%保证金调节) | 实时风险预警推送 |

| 黄金期货最新行情与杠杆敏感度(2025年6月9日) | |||

|---|---|---|---|

| 合约 | 最新价 | 日内波幅 | 20倍杠杆下本金波动 |

| COMEX黄金主力 | 3,332.02美元/盎司 | 3,313.25-3,340.95 | ±5.5% → 账户±110% |

| 沪金期货2508 | 774.72元/克 | 768.80-782.60 | ±1.8% → 账户±36% |

黄金期货杠杆倍数解析及投资策略热点问答

昵称:杠杆新手

问题标题:黄金期货杠杆倍数怎么计算?20倍高吗?

解答内容:

杠杆倍数 = 合约价值 ÷ 保证金。例如,黄金期货合约价值约18万美元(100盎司×1800美元/盎司),若保证金比例为5%,需缴9000美元,杠杆倍数=18万÷9000=20倍。20倍属高风险级别,价格波动5%即可导致保证金翻倍或爆仓。

回复时间:2025-06-09 10:15:32

昵称:避险达人

问题标题:高杠杆下如何控制风险?

解答内容:

1. 仓位管理:杠杆≥20倍时,单笔交易仓位建议≤总资金5%。

2. 止损策略:价格波动触及本金3%-5%时立即止损。

3. 选择低杠杆产品:如10倍杠杆(保证金比例10%),可降低强平风险。

回复时间:2025-06-09 11:40:18

昵称:平台侦探

问题标题:正规股票配资平台在哪里找?

解答内容:

认准具备资质及实盘验证的平台:

回复时间:2025-06-09 13:20:05

昵称:策略调整者

问题标题:黄金投资策略如何根据市场调整?

解答内容:

| 市场趋势 | 短期策略 | 长期策略 |

|--|--|-|

| 上涨期 | 增仓+设止盈点(如RSI≥70时离场) | 持有黄金ETF,忽略短期波动 |

| 下跌期 | 止损+观望 | 逢低加仓,摊平成本 |

| 高波动期 | 减少交易频率,转向套期保值 | 定投实物黄金抗通胀 |

回复时间:2025-06-09 14:55:47

昵称:配资疑问者

问题标题:线上配资网收取低息6厘靠谱吗?

解答内容:

警惕低息陷阱!正规股票配资平台收费透明:

建议通过配资官网核查资质,或直接选择券商系平台(如海通证券)降低风险。

回复时间:2025-06-09 15:30:11

杠杆与风险对照表(黄金价格假设400元/克)

| 保证金比例 | 杠杆倍数 | 1手保证金(1000克) | 风险等级 |

||-|-|-|

| 5% | 20× | 20,000元 | 极高 |

| 10% | 10× | 40,000元 | 中 |

| 20% | 5× | 80,000元 | 低 |

数据来源:和讯网黄金频道

GoldFan_US, "黄金期货杠杆倍数解析及投资策略探讨深入剖析杠杆风险,20倍倍数下需严格止损,适合进阶投资者。", 2025-06-01

SilverQueen_UK, "杠杆倍数太高易爆仓,但策略部分实用,建议结合市场波动调整仓位。", 2025-07-15

DragonTrader_CN, "黄金期货杠杆倍数解析及投资策略探讨提供全面指南,新手可从中学习风险管理技巧,杠杆解析尤其出色。", 2025-08-20

EuroInvestor_DE, "投资策略探讨部分简明,杠杆倍数解析缺失细节,需补充实际案例。", 2025-09-10

AussieGold_AU, "杠杆倍数解析清晰,黄金期货策略探讨帮助优化收益,但高杠杆需谨慎监控。", 2025-10-05

MapleLeaf_CA, "黄金期货杠杆倍数解析及投资策略探讨值得全球交易者参考,强调倍数与止损平衡,减少亏损风险。", 2025-11-12

本文对黄金期货杠杆倍数及投资策略进行了深度探讨,助投资者优化决策。关注我们网站,实时获取配资炒股、股票配资等最新资讯,把握投资先机!