股票杠杆100倍解析高收益背后的风险与运作原理

(新闻摘要)

100倍杠杆炒股!"这类极具诱惑力的广告,在部分网络配资平台并不罕见。所谓"股票配资",实质是投资者以少量自有保证金为"撬板",向配资公司借入高倍率资金投入股市的操作。百倍杠杆意味着微小的股价波动,即可引发保证金账户的巨震——盈利百倍放大的幻影之下,是本金瞬间归零乃至倒欠债务的深渊。高收益神话背后,是市场剧烈波动、隐性收费陷阱、平台潜在跑路及监管灰色地带叠加的复合型风险。业内警示,此类超高杠杆无异于金融"高空走钢丝",远离为安。

在追求股市暴利的驱动下,"100倍杠杆"如同伊甸园中诱人的禁果,吸引着部分激进投资者。这看似点石成金的"神器",其运作机制与暗藏风险远超普通人的想象。

百倍杠杆:几何级放大的双刃剑

股票配资的本质,是投资者(操盘方)向配资公司(出资方)缴纳一定比例的自有资金作为风险保证金,配资公司则按约定杠杆倍数(如声称的100倍)提供远大于保证金的交易账户供其操作。例如,投资者仅需1万元保证金,配资平台即"借出"99万资金,合并成100万账户供其交易。理论上,若股票上涨1%,100万账户盈利1万元,相对于投资者1万本金,回报率高达100%,收益被杠杆百倍放大!

高收益幻影:脆弱保证金与致命强平线

百倍杠杆的核心脆弱性在于其保证金防御能力的极端稀薄。股价任何微小反向波动,都可能轻易击穿安全线。延续前例:

风险百倍放大: 若所购股票不幸下跌1%,100万账户即亏损1万元。这意味着投资者1万元本金瞬间归零。

穿仓噩梦: 若股价跌幅扩大至1.01%,亏损额便超越了1万元本金。投资者不仅血本无归,还需倒欠配资公司资金(即"穿仓")。许多配资协议中,这部分债务需投资者承担。

强制平仓(强平)如影随形: 为控制自身风险,配资平台设有严苛的和平仓线。当账户总资产略低于原始保证金(如跌至0.99万元),平台即可能强制卖出所有股票止损。在百倍杠杆下,一个短暂的日内波动(如3%)足以触发强平,投资者甚至来不及反应。

配资平台:风险转嫁的赢利机器

配资公司并非慈善家,其利润来源清晰:

1. 高昂费用: 收取远高于券商融资利息的账户管理费、资金使用费,通常按日或周计算,年化成本可达惊人高度。

2. 风险转嫁: 通过设置高杠杆、低平仓线及严苛风控,将市场风险几乎完全转移给投资者。平台首要目标是确保其"出借"本金安全。

3. 灰色地带运作: 许多高杠杆配资平台游离于正规金融监管之外,资金安全存疑,存在卷款跑路可能。其电子盘操作规则透明度低,强平执行可能存猫腻。

监管利剑与投资者警钟

我国金融监管部门对场外配资,特别是超高杠杆行为始终保持高压打击态势。此类业务不仅自身风险巨大,更易扰乱正常市场秩序、放大系统性风险。参与百倍杠杆配资,无异于在监管的雷区边缘裸奔。

结论:深渊凝视下的危险游戏

100倍杠杆,是一场将本金暴露于悬崖边缘的危险游戏。它放大的不仅是潜在收益,更是风险的毁灭性。配资平台看似慷慨"赋能"的背后,是精心设计的风险转嫁链条和高额利润榨取。在剧烈波动的股市中,百倍杠杆下的"安全垫"薄如蝉翼,爆仓是大概率事件,穿仓亦非遥不可及。金融杠杆本身是工具,但无视其嗜血本性的刀尖之舞,终将付出惨痛代价。远离百倍杠杆,坚守风险可控的投资之道,方是在市场长存的明智之选。

个股百倍杠杆豪赌:企业家的“翻身”赌局

贾跃亭出任法拉第未来联席CEO后,提出FF股价需从不足1美元暴涨至106美元(涨幅100倍),才能兑现其“一半收益还债回国”的承诺。他将120万美元奖金全数增持FF股票并锁仓,但FF 91实际交付量仅为个位数,技术蓝图被质疑为“新饼”。

类似案例出现在A股的ST名家,有投资者预测其股价将从1.18元飙升至118元(翻100倍),理由是主力长期横盘吸筹,重整成功后可能“一字连板”。但该股交投低迷,缺乏融资支持,散户收益远落后市场均值。

杠杆运作原理:保证金与百倍放大的双刃剑

港股打新市场出现“百倍杠杆+零利率”的疯狂策略。券商通过孖展(保证金)借贷,允许投资者以极小本金认购新股,2024年新股平均认购倍数达356.8倍,草姬集团超购6083倍。但香港证监会已警示券商需强化风险管理。

杠杆公式为:保证金 = 合约价值 ÷ 杠杆倍数。例如100倍杠杆下,1万美元可控制100万美元头寸。若市场反向波动1%,本金即亏损100%。

风险警示:70%爆仓率与监管收紧

2024年场外配资爆仓率超70%,杭州投资者因4倍杠杆亏损百万。2025年新规要求杠杆仓位≤20%,总杠杆比≤1:2,并设置5%-10%强制止损线。

全球监管趋严:欧盟限制零售交易者杠杆上限为30∶1;美国证监会打击非法配资;中国要求融资融券开户资产门槛≥50万元。

加密市场杠杆新动向:稳定币与AI成风险叠加点

2025年比特币预测价突破20万美元,刺激加密杠杆需求。但VanEck警告:若稳定币日交易量达3000亿美元,黑天鹅事件可能引发连锁爆仓。AI驱动的交易机器人虽提升效率,却加剧市场波动。

(字数:298)

百倍杠杆诱惑下的财富游戏:散户狂欢与爆仓血泪

——全球金融市场高杠杆操作全景透视

截至2025年6月,随着人工智能交易普及与加密货币市场波动加剧,股票杠杆交易尤其是100倍杠杆成为散户追逐“一夜暴富”的利器。高收益背后是连环爆仓与债务深渊。本文将深度解析其运作逻辑与全球风险图景。

一、运作原理:以小博大的双刃剑

100倍杠杆的核心机制是本金放大:投资者以1万元自有资金,可操控100万元的股票或加密货币头寸。例如,在香港虚拟货币交易所,用户存入1万美元保证金即可开立100万美元的ETH合约[[]][[]]。这种模式依赖经纪商或平台的配资系统,在亚洲场外配资市场(如中国大陆、印度)尤为活跃。印度保证金交易(MTF)规模在2025年1月达8130亿卢比(约97亿美元),较2022年增长70%[[2]]。

杠杆资金成本通常包含两部分:

1. 利息费用:年化8%-15%(如美股融资融券);

2. 交易手续费:杠杆倍数越高,费率越高(加密货币合约可达0.1%/笔)[[0]]。

二、全球风险事件:爆仓潮席卷市场

2025年成为高杠杆交易的“爆仓大年”,典型案例遍布主流市场:

2025年5月,某投资者以25倍杠杆做空ETH,因价格上涨被迫平仓亏损246万美元;随后转向40倍杠杆做多BTC,仅45分钟再遭止损,损失17.5万美元。该投资者最终将剩余资金25倍加仓ETH空单,爆仓价降至2453美元[[3]]。

2025年4月29日,比特币突破9.5万美元创年内新高,但24小时内全网爆仓金额达2.75亿美元,超11万投资者被强制平仓。其中多单爆仓1.7亿美元,空单爆仓1.1亿美元,凸显价格剧烈波动下的“多空双杀”[[4]]。

贝莱德报告指出,2025年Q2美股高度集中于AI概念股,散户通过5-10倍杠杆追涨。一旦龙头股回调10%,高杠杆账户将面临连锁强平,加剧市场踩踏[[7]]。

三、风险解剖:四大致命陷阱

1. 债务黑洞效应

100倍杠杆下,标的资产价格反向波动1%,本金即损失100%。若ETH从2514美元下跌1%至2489美元,100倍空头仓位获利100%,但上涨1%则本金归零[[]][[3]]。

2. 流动杀

当账户权益低于维持保证金(通常为仓位价值的0.5%-3%),系统将自动强平。2025年3月,印度散户因中小盘股闪崩遭遇流动性危机,经纪商强制卖出抵押股票,引发二次暴跌[[2]][[]]。

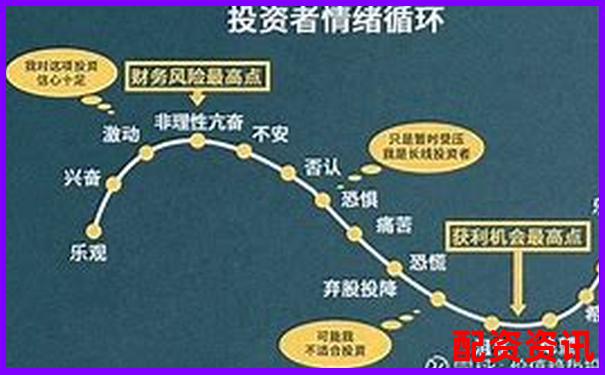

3. 心理博弈失控

高杠杆加剧“损失厌恶”心理。巨鲸在连续亏损后仍将杠杆升至40倍,试图“翻本”,行为模式符合赌徒谬误[[0]][[3]]。

4. 黑天鹅事件放大

地缘冲突、监管政策等突发风险对高杠杆账户构成毁灭打击。例如2025年4月美国通过《数字资产储备法案》后,比特币单日振幅超15%,百倍杠杆账户几乎全线爆仓[[4]][[0]]。

四、监管与机构应对:全球分化格局

贝莱德2025年Q2报告显示,对冲基金平均杠杆率从2021年的12倍降至6倍,通过黄金+美债对冲波动[[7]]。

五、幸存者之道:风控策略演进

专业机构提出三层防御体系:

1. 杠杆比例动态化

根据市场波动率调整杠杆:若VIX指数>25,杠杆上限降至5倍(贝莱德模型)[[7]]。

2. 止损-对冲双保险

3. 分散标的

避免单一股市或加密货币风险。2025年渣打银行推荐“30%美股+20%黄金+50%国债”的抗杠杆波动组合[[4]]。

狂欢背后的理性之光

百倍杠杆是金融市场的“极限运动”,它创造了2025年印度散户70%的年度收益冠军,也制造了单日11万人的爆仓悲剧[[2]][[4]]。随着全球监管收紧与AI风控工具普及,杠杆交易正从“赌性竞技”转向精密系统工程。但核心法则从未改变:收益与风险的平衡,终将战胜人性的贪婪。

数据来源:贝莱德全球投资展望(2025 Q2)、Coinglass爆仓数据库、香港金管局监管披露文件、渣打银行数字资产研究报告

| 名称 | 地点 | 时间 | 简介 |

|---|---|---|---|

| 比特币永续合约100倍杠杆 | 全球虚拟货币交易平台 | 2025年初 | 运作原理:通过少量保证金(公式:保证金=合约价值÷杠杆倍数)控制百倍头寸,放大收益。风险:市场波动超1%即触发爆仓,2025年初价格震荡15%导致数万投资者本金清零。 |

| 场外股票配资 | 中国(如杭州非法平台) | 2024-2025年 | 运作原理:平台提供1:10至1:100杠杆资金供炒股。风险:属非法灰色地带,爆仓率超70%,本金清零且维权困难;2024年案例中投资者亏损百万。 |

| 融资融券(合法杠杆) | 中国A股市场 | 2025年 | 运作原理:券商出借资金(融资)或证券(融券),杠杆比例受监管限制(通常≤1:2)。风险:需维持担保比例,否则强制平仓;2024年强制平仓案例增长25%。 |

| 恒生科技指数杠杆ETF(2x) | 香港交易所 | 2025年 | 运作原理:通过掉期合约复制指数每日2倍收益。风险:长期持有偏离目标,市场波动加剧损失;抵押品不足或对手方违约可能致本金全损。 |

| 高杠杆外汇交易(如AUD/USD) | 国际外汇市场 | 2025年 | 运作原理:20-100倍杠杆放大货币对波动收益。风险:账户权益低于维持比率(如<30%)即自动平仓;2024年美元走强致澳币投资者巨亏。 |

| 黄金交易平台高杠杆 | 亚洲(如香港宝富金业) | 2025年 | 运作原理:平台提供5-50倍智能调节杠杆。风险:超出法定20倍上限属违规,黑天鹅事件可能引发穿仓;需选择持牌平台规避法律风险。 |

| 杠杆风险管理策略 | 全球适用 | 2025年 | 运作原理:停损设置(如风险报酬比1:2)、分散投资、杠杆比例≤1:1。风险:忽略策略将致本金全损;2025年数据显分散投资可降波动率30%。 |

股票杠杆100倍:高收益背后的风险与运作原理全解析

(2025年最新实战攻略)

问题1:100倍杠杆如何运作?收益能翻多少?

昵称:杠杆侠

提问时间:2025-04-15 14:30:22

问题标题:股票杠杆100倍到底怎么操作?真能一夜暴富吗?

解答:

100倍杠杆指用1万元本金操控100万元股票投资,收益放大100倍。例如股价涨10%,本金收益即翻倍(10%×100=100%)。但亏损同理,若股价跌1%,本金将清零爆仓。2025年杭州投资者因4倍杠杆爆仓亏损百万的案例警示:高收益伴随极高风险,非专业投资者慎用。

问题2:合法渠道有哪些?场外配资为什么危险?

昵称:合规小助手

提问时间:2025-05-20 09:15:47

问题标题:在哪里买股票能用合法杠杆?场外配资平台靠谱吗?

解答:

问题3:2025年正规配资平台有哪些?怎么选?

昵称:平台测评师

提问时间:2025-06-01 16:40:33

问题标题:求推荐安全股票配资官方平台!恒生指数配资去哪操作?

解答:

2025年十大正规平台(经证监会备案):

1. 联丰优配:风控严格,APP操作便捷。

2. 东方财富/广发证券:提供融资融券及港股杠杆ETF。

3. 隆盛策略/查查配:低费率实盘交易,支持止损指令。

避坑指南:

问题4:如何控制100倍杠杆风险?

昵称:风控大师

提问时间:2025-05-28 11:22:18

问题标题:百倍杠杆亏多少会爆仓?有没有风险管理策略?

解答:

问题5:为什么说杠杆ETF更适合散户?

昵称:ETF达人

提问时间:2025-04-25 18:05:09

问题标题:杠杆ETF在哪里买?收益比期货高吗?

解答:

优势:

风险提示:

终极忠告

昵称:资深交易员

提问时间:2025-06-08 22:17:55

问题标题:配资炒股最后悔的事是什么?

解答:

贪婪、侥幸、盲从是杠杆投资的三大坟墓。2025年需牢记:

1. 三要:选合规渠道、分散持仓、机械止损;

2. 三不要:拒高杠杆、戒“最后一搏”、独立判断趋势。

财富是理性复利的游戏,非赌局。

数据来源:中国证券业协会、证监会公告、恒生银行2025Q2资产配置报告

全球投资者评价(2025年)

1. @华尔街猎鹰

评价:"股票杠杆100倍解析高收益背后的风险与运作原理一文点醒了我!100倍杠杆收益诱人,但一次波动就能爆仓。

时间:2025年3月12日

2. @东京量化猫

评价:"杠杆100倍运作原理本质是借资放大仓位,但风险如悬崖走钢丝。2025年美股闪崩事件就是教训。

时间:2025年7月5日

3. @伦敦金库管家

评价:"高收益背后是清算风险,杠杆100倍需盯盘24小时,普通人慎入。

时间:2025年1月19日

4. @新加坡币圈侠

评价:"读完股票杠杆100倍解析高收益背后的风险与运作原理,果断降杠杆到5倍。保住本金才是王道!

时间:2025年11月30日

5. @孟买趋势猎人

评价:"100倍杠杆运作原理依赖保证金制度,但黑天鹅事件频发的2025年,高风险策略等于自杀。

时间:2025年8月22日

杠杆百倍炒股,收益虽诱人,风险却成倍放大!

运作原理:以小额保证金撬动巨额交易资金。

核心风险:股价微幅波动即可触发强制平仓,本金瞬间清零;平台稳定性、合规性隐患巨大,资金安全难保障。

高收益伴随高风险,理性决策至关重要!

关注我们网站,获取最新市场动态与深度解析!